REJESTRACJA WINNICY #10 – BANDEROLE I ZAPŁATA AKCYZY

Szczęśliwie dochodzimy do ostatniego etapu związanego z formalną drogą od własnej winnicy do legalnej sprzedaży wyprodukowanego z jej owoców wina. Swoisty dekalog, złożony z 10 wpisów poświęconych rejestracji winnicy w Polsce, kończymy zagadnieniem najmniej lubianym choć często też niepotrzebnie demonizowanym – akcyzą i obowiązkiem naklejania znienawidzonych banderoli.

WPIS AKTUALIZOWANY – 7 MARCA 2022 R.

AKCYZA RAZ JESZCZE

Jak ustaliliśmy już w części poświęconej samemu podatkowi akcyzowemu, obciążenie to i służący mu reżim podatkowy są nieuchronnością przy produkcji zawierającego alkohol, a zatem z akcyzowego z definicji, wina. Przypomnieć należy jedynie dla pociechy, że winiarze są niezwykle uprzywilejowani w zakresie przepisów dotyczących sposobu naliczania i poboru przedmiotowego podatku. Produkcja win uzyskanych z winogron pochodzących z upraw własnych, w ilości mniejszej niż 1000 hektolitrów w ciągu roku winiarskiego, w przypadku win, biorąc pod uwagę średnią roczną produkcję z co najmniej trzech kolejnych lat winiarskich, wyłączona została bowiem z obowiązku produkcji w składzie podatkowym (art. 47 ust. 1 ustawy o podatku akcyzowym). Także stawka akcyzy dla wina, wynosząca obecnie (2022 r.) 1,91 zł za 1l produktu gotowego nie robi większego wrażenia.

NOWE ZNAKI AKCYZY

Swoistym dopustem fundowanym nam przez prohibicyjne podejście do alkoholu w naszym kraju, jest obowiązek oznaczania produktów znakami akcyzy czyli popularnymi banderolami (mimo zapowiedzi i rozlicznych obietnic, obowiązek banderolowania nadal istnieje choć po kilku latach prac badawczo-rozwojowych, ministerstwo finansów wynalazło klej). Wyprodukowane przez winiarza wino podlega obowiązkowi oznaczania znakami akcyzy, a czynność ta powinna być dokonana przed sprzedażą wyrobu lub przekazaniem do magazynu wyrobów gotowych (art. 117 ust. 1 ustawy o podatku akcyzowym).

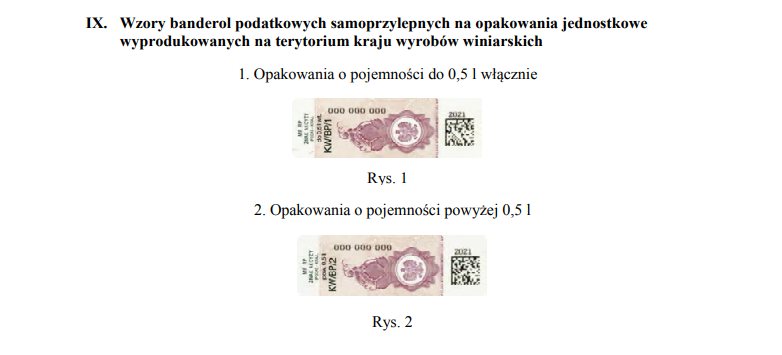

W 2021 roku doczekaliśmy się banderol samoprzylepnych. Obecne wzory wyglądają następująco:

Szczegółowe warunki otrzymywania i rozliczania znaków akcyzy, nanoszenia banderol, składania wstępnych zapotrzebowań, prowadzenia ewidencji zostały zawarte w Rozporządzeniu Ministra Finansów, Funduszy i Polityki Regionalnej z dnia 18 stycznia 2021 r. Do którego załączniki stanowią podstawową dokumentację w procesie pozyskiwania banderol.

JAK UZYSKAĆ BANDEROLE

W celu otrzymania znaków akcyzy producent składa wstępne zapotrzebowanie na znaki akcyzy do Ministerstwa Finansów (Ministerstwo Finansów Świętokrzyska 12, 00-916 Warszawa) w terminie do dnia 30 października roku poprzedzającego rok, na który składane jest wstępne zapotrzebowanie.

WSTĘPNE ZAPOTRZEBOWANIE NA ZNAKI AKCYZY (doc)

WSTĘPNE ZAPOTRZEBOWANIE NA ZNAKI AKCYZY (pdf)

Jeśli w trakcie roku okaże się, że potrzebujemy mniej lub więcej banderol, musimy złożyć w Ministerstwie Finansów zmianę zapotrzebowania lub wniosek o cofnięcie zapotrzebowania. Do zmiany lub cofnięcia stosujemy ten sam rodzaj formularza.

UWAGA: Podmiot, który nie odebrał znaków akcyzy, objętych ostateczną zmianą wstępnego zapotrzebowania na znaki akcyzy, do końca danego roku kalendarzowego, wpłaca kwotę na pokrycie kosztów wytworzenia znaków akcyzy.

Producent składa w dogodnym dla siebie momencie, wniosek o wydanie banderol podatkowych oraz o wydanie upoważnienia do odbioru banderol do urzędu skarbowego właściwego w sprawach znaków akcyzy.Właściwość urzędu skarbowego w zakresie spraw dotyczących znaków akcyzy, ustala się ze względu na adres siedziby lub zamieszkania producenta właściwość przedmiotową samego urzędu. Wykaz urzędów skarbowych i izb administracji skarbowej właściwych w sprawach znaków akcyzy określa rozporządzenie Ministra Rozwoju i Finansów z dnia 17 lutego 2017 r. w sprawie właściwości urzędów skarbowych i izb administracji skarbowej w zakresie spraw dotyczących znaków akcyzy – wykaz.

FORMULARZ WNIOSKU O WYDANIE BANDEROL (doc)

FORMULARZ WNIOSKU O WYDANIE BANDEROL (pdf)

FORMULARZ WNIOSKU O WYDANIE UPOWAŻNIENIA (pdf)

Do wniosków o wydanie banderol oraz o wydanie upoważnienia do odbioru banderol załączamy także szereg dokumentów, przede wszystkimi:

- zaświadczenie organu podatkowego o niezaleganiu lub stwierdzeniu zaległości w podatkach dochodowych, podatku od towarów i usług oraz podatku akcyzowym

- kopię odpisu z rejestru przedsiębiorców w Krajowym Rejestrze Sądowym albo kopię zaświadczenia o wpisie do Ewidencji Działalności Gospodarczej lub o wpisie do Ewidencji Producentów

- kopię potwierdzenia przyjęcia zgłoszenia rejestracyjnego podatnika podatku akcyzowego

Dokumentów powyższych nie załącza się, jeżeli naczelnik urzędu skarbowego do którego składany jest wniosek dysponuje tymi dokumentami i dane w nich zawarte są aktualne lub gdy urząd skarbowy jest w stanie sam sprawdzić te dane.

Wniosek o wydane banderol można złożyć elektronicznie w systemie PUESC.

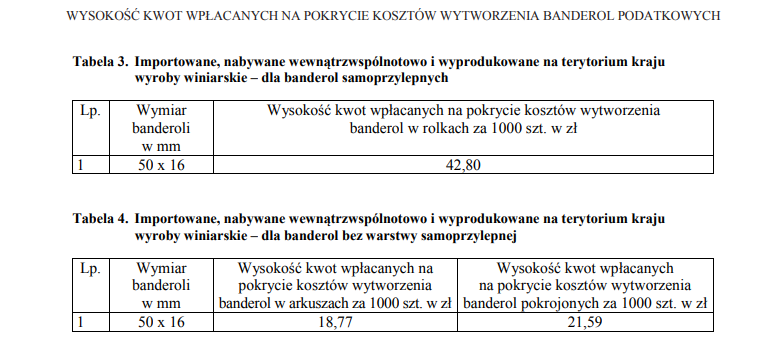

Wniesione muszą zostać także następujące opłaty a na pokrycie kosztów wytworzenia podatkowych znaków akcyzy:

Pieniądze wpłać należy na rachunek bankowy Urzędu Skarbowego w Nowym Targu, który jako jedyny w Polsce obsługuje te należności.

UWAGA: Są dwa odrębne rachunki bankowe – jeden dla wpłaty kwoty za wartość banderol, drugi dla wpłaty kwoty za wytworzenie banderol. Aktualne numery rachunków znajdziecie TUTAJ.

Po otrzymaniu decyzji w sprawie wydania banderol podatkowych oraz upoważnienia do odbioru banderol podatkowych możemy dokonać samego odbioru. Znaki akcyzy zgodnie z art. 128 ustawy o podatku akcyzowym wydawane są – na wniosek podmiotu obowiązanego do oznaczania wyrobów akcyzowych znakami akcyzy – przez właściwego w sprawach znaków akcyzy naczelnika urzędu skarbowego lub bezpośrednio przez wytwórcę znaków akcyzy, tj. Polską Wytwórnię Papierów Wartościowych S.A.

UWAGA: Ważność znaków akcyzy w przypadku wyrobów winiarskich wynosi 24 miesięcy. W tym okresie podmiot, który otrzymał te znaki zobowiązany jest je nanieść na te wyroby. Po upływie 24 miesięcy znaki te tracą ważność i podlegają zwrotowi.

Podmioty obowiązane do oznaczania wyrobów akcyzowych znakami akcyzy, zobowiązane są do prowadzenia ewidencji znaków akcyzy. Wzór ewidencji określają załączniki do rozporządzenia Ministra Finansów, Funduszy i Polityki Regionalnej z dnia 11 czerwca 2021 r. w sprawie ewidencji i innych dokumentacji dotyczących wyrobów akcyzowych i znaków akcyzy

JAK NAKLEJAĆ BANDEROLE

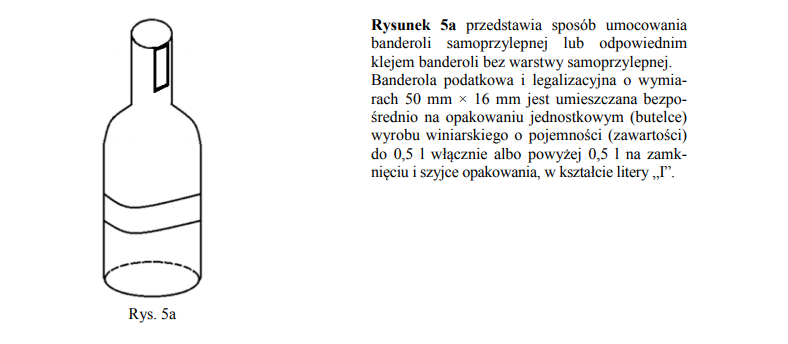

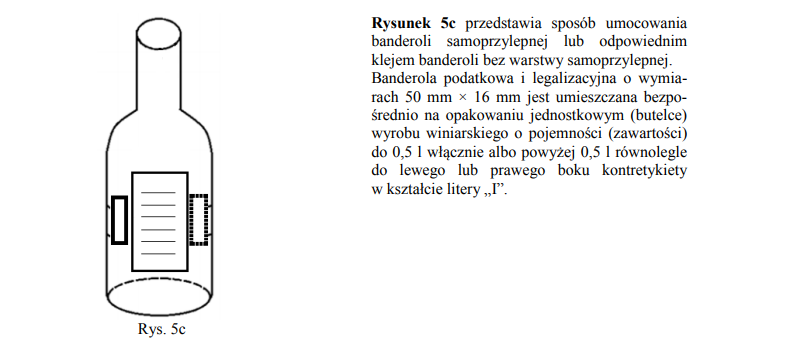

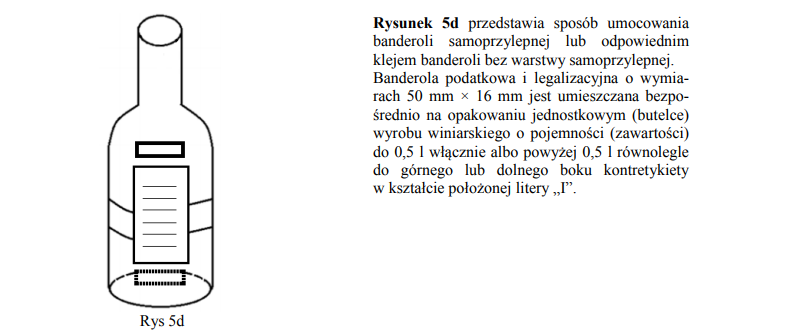

Znaki akcyzy na wina mają postać banderol i muszą być nanoszone na opakowanie jednostkowe wyrobu akcyzowego. Do niedawna, były one nanoszone w taki sposób, aby zdjęcie znaku lub otwarcie opakowania w miejscu przeznaczonym do jego otwierania albo użycie wyrobu powodowały trwałe i widoczne uszkodzenie znaku w sposób uniemożliwiający jego powtórne użycie. Wprowadzone w 2021 roku zmiany w przepisach dotyczących banderol wprowadziły nowe, dopuszczalne miejsca umieszczenia znaków akcyzy.

OBOWIĄZEK PODATKOWY I ZAPŁATA AKCYZY

Podstawą opodatkowania wina, jest ilość tego wyrobu wyrażona w hektolitrach. Stawka akcyzy wynosi obecnie (2022 r.) 191,00 zł od 1 hektolitra gotowego wyrobu.

Producenci win z własnych upraw rozliczający się poza składem podatkowym są zobowiązani na zasadach ogólnych deklarować akcyzę od wyprodukowanego wina w miesięcznej deklaracji akcyzowej oraz obliczać i wpłacać należną akcyzę do 25 dnia miesiąca następującego po miesiącu, w którym powstał obowiązek podatkowy.

Deklaracje dla podatku akcyzowego składamy drogą elektroniczną w systemie PUESC.

W sytuacji gdy wino będzie przeznaczone do obrotu i oznaczone podatkowymi znakami akcyzy, kwotę akcyzy obniża się o kwotę stanowiącą wartość podatkowych znaków akcyzy prawidłowo naniesionych na wyroby akcyzowe nie wcześniej jednak niż po powstaniu obowiązku podatkowego. Z uwagi na swoistą technologię produkcji wina, gotowość produktu do sprzedaży jest indywidualną decyzją samego winiarza. Można przyjąć roboczo, że obowiązek podatkowy powstaje z chwilą oznaczenia wyrobów winiarskich podatkowymi znakami akcyzy. Jeśli po kilku latach leżakowania wina w beczce będziemy zadowoleni z efektów dojrzewania naszej rezerwy, dokonamy butelkowania i nakleimy banderole, to powstanie wówczas obowiązek zapłaty akcyzy, która musi zostać opłacona w terminie do 25 dnia kolejnego miesiąca. Pamiętajmy jednak aby proces dojrzewania przewidzieć i opisać wcześniej w aktach weryfikacyjnych.

PODSUMOWANIE

- Produkcja wina wiąże się z obowiązkiem rejestracji producenta jako płatnika akcyzy.

- Producent wina zobowiązany jest obliczać i wpłacać należną akcyzę do 25 dnia miesiąca następującego po miesiącu, w którym powstał obowiązek podatkowy.

- Obowiązek podatkowy powstaje gdy definitywnie zakończymy produkcję wina (praktycznie można przyjąć, że z chwilą oznaczenia banderolami).

- Deklaracje podatkowe składamy elektronicznie w systemie PUESC.

- W celu otrzymania znaków akcyzy producent składa wstępne zapotrzebowanie na znaki akcyzy do Ministerstwa Finansów w terminie do dnia 30 października każdego roku (na kolejny rok).

- Producent składa w dogodnym dla siebie momencie, wniosek o wydanie banderol podatkowych oraz o wydanie upoważnienia do odbioru banderol do urzędu skarbowego właściwego opłacając ich wartość oraz koszty wytworzenia.

- Po otrzymaniu decyzji w sprawie wydania banderol podatkowych oraz upoważnienia do odbioru banderol podatkowych możemy dokonać samego odbioru we właściwym urzędzie skarbowym lub bezpośrednio w Polskiej Wytwórni Papierów Wartościowych S.A.

- Ważność znaków akcyzy w przypadku wyrobów winiarskich wynosi 24 miesięcy.

Podstawa prawna:

- Ustawa z dnia 6 grudnia 2008 r. o podatku akcyzowym (Dz.U. 2009 nr 3 poz. 11).

- Rozporządzenie Ministra Finansów, Funduszy i Polityki Regionalnej z dnia 11 czerwca 2021 r. w sprawie ewidencji i innych dokumentacji dotyczących wyrobów akcyzowych i znaków akcyzy (Dz.U. 2021 poz. 1150).

- Rozporządzenie Ministra Rozwoju i Finansów z dnia 17 lutego 2017 r. w sprawie właściwości urzędów skarbowych i izb administracji skarbowej w zakresie spraw dotyczących znaków akcyzy (Dz. U. poz. 331).

- Rozporządzenie Ministra Finansów z dnia 17 grudnia 2021 r. w sprawie wzorów deklaracji podatkowych w sprawie podatku akcyzowego oraz deklaracji w sprawie przedpłaty podatku akcyzowego (Dz.U. 2021 poz. 2436).

- Rozporządzenie Ministra Finansów, Funduszy i Polityki Regionalnej z dnia 11 czerwca 2021 r. w sprawie ewidencji i innych dokumentacji dotyczących wyrobów akcyzowych i znaków akcyzy (Dz.U. 2021 poz. 1150).

Od siebie ( pierwszy raz składałem wniosek o wydanie banderol) mogę dodać, że ważne jest miejsce zamieszkania wg rejestru jaki ma urząd skarbowy (bliżej nieokreślone źródło danych) aby określić właściwość urzędu. Co ciekawe nie ma ono nic wspólnego z miejscem opłacania- zgłoszenia akcyzowego. Jak mnie poinformowano w kolejnym US ważność zaświadczenia o niezaleganiu z podatkami ważna jest do 25 każdego miesiąca – daty rozliczenia podatku akcyzowego (którego jeszcze nie miałem sposobności opłacać). W moim przypadku US (Wg ich interpretacji) otrzymał już nieważne zaświadczenie.

Witam.

Czy uzyskanie banderol i zapłata akcyzy jest konieczna nawet w przypadku produkcji wina nie przekraczającej 10000 litrów?

Tak, wszyscy płacimy podatki tak samo 🙂

Dziękuję za odpowiedź.

Dziękuję za odpowiedź.

Witam.Planuje zaczać małą przydomowa rodzinna produkcje wina i naleweczek… pomyselismy zeby zaczac sprzedawac.Jak by to wygladało od strony formalnej??o jakiej mocy i ilosci nie podlegają opodatkowaniu akcyzą?? Czy taka własna produkcja wchodzi w gre czy za duzo dookoła tego wszystkiego i nie warto.

Pasja nie zna rozsądku 🙂 Nigdy nie można mówić, że nie warto choć oczywiście trochę trzeba zrobić przed formalnym wejściem na rynek 🙂 Produkt nie podlega akcyzie jeśli ma mniej niż 1,2% więc raczej nie skorzystamy z tego zwolnienia. Rozumiem, że mówimy tu o winach owocowych. Procedurę legalizacji produkcji tych opisałem tutaj – https://paragrafwkieliszku.pl//oficjalna-produkcja-cydru-i-perry/ Jeśli chodzi o nalewki, czyli wyroby spirytusowe to jeszcze w październiku poprowadzę spotkanie live na ten temat 🙂 Serdecznie zapraszam do subskrypcji naszego ALERTU PRAWNEGO, gdzie będę informował – http://www.prawoalkoholowe.pl/